来源:金融界 作者:叶子琪 时间:2022-08-27 20:53 阅读量:9321

事件:北京时间8月26日晚10点,美联储董事长鲍威尔在杰克森霍尔会议上发表了题为货币政策与物价稳定的演讲。

核心结论:美联储不会很快掉头,9月大概率加75bp。

1.鲍威尔的讲话释放了四个信号:美联储对经济和就业放缓做了充分准备,甚至乐此不疲,9月加息75bp和50bp可选,75bp可能性较大,现在考虑降息还为时过早,美联储放松立场,需要观察通胀持续显著下降。

2.鲍威尔讲话后,美股暴跌,美元指数上涨,美联储加息预期升温。

3.我们认为,美联储的政策立场最早可能要到11月才会出现明显变化,后续加息路径更有可能是:9月75bp,11月50bp,12月25bp,明年2月25bp之后会停止加息,2023年下半年降息的可能性很大

4.美股仍处于买入预期阶段,后续波动可能加大,但短期内继续下跌的风险有限,真正的风险是,流动性在确认后会转向卖出事实阶段,这可能发生在年底或明年初。

5.短期重点:美国8月非农就业数据,美国8月CPI数据,美联储9月议息会议。

案文如下:

1.鲍威尔的讲话释放了四个重要信号,总体基调偏鹰派。

降低通胀要求经济增长在一段时间内低于趋势水平,劳动力市场也会疲软但无法恢复物价稳定将意味着更大的痛苦目前经济仍显示出强劲的潜在动力,劳动力市场过于强劲这一表态反映出美联储对经济和就业放缓已有充分准备,甚至乐见其成,从而冷却了市场对美联储政策立场转变的预期

当7月加息75bp时,有人说9月再次大幅加息可能是合适的9月加息取决于整体数据表现和不断变化的前景在某个时候,伴随着货币政策立场进一步收紧,放缓加息步伐可能是合适的这种说法反映出9月加息75bp和50bp是可选的如果8月就业和通胀数据高于预期,加息75bp的可能性较大

恢复价格稳定需要在一段时间内保持限制性政策立场历史经验警告我们,不应过早放松政策6月,美联储官员预计2023年底前政策利率将略低于4%这一表态反映出美联储可能长期维持高利率,现在考虑降息还为时过早

从1970—1980年代的高通胀和随后的低通胀时期中吸取了三个教训首先,中央银行能够而且应该负责实现稳定的低通胀第二,保持通胀预期稳定非常重要第三,美联储必须坚持下去,直到实现目标这一声明反映出,美联储不会因为通胀开始下降而宣布胜利,而只会在观察到通胀持续显著下降后才会放松立场

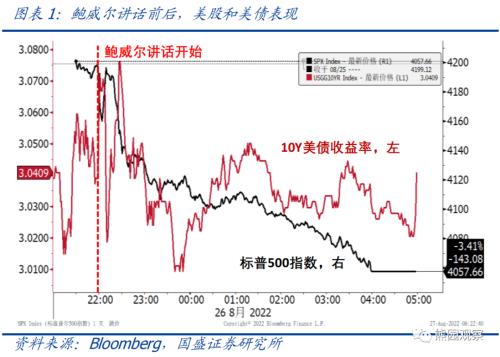

2.鲍威尔讲话后,美国股市暴跌,美元指数上涨,加息预期略有升温。

gt,资产表现:鲍威尔讲话后,美股和黄金继续下跌,10Y美债收益率大幅波动,美元指数继续上涨截至收盘,标准普尔500指数下跌3.4%,10Y美债收益率基本持平于3.04%,美元指数上涨0.4%,至108.8,现货黄金下跌1.2%,至1738美元/盎司

3.如何看待后续美联储加息路径美国股市开始二次探底了吗

gt,加息前景:本次鲍威尔讲话表明美联储的转向不会来得太早,但这并不意味着政策不会转向我们在之前的报告中指出,美联储停止加息的决定主要取决于经济衰退的风险,停止加息的时间通常在衰退之前即使在20世纪70年代和80年代的高通胀时期,只要经济出现衰退迹象,美联储就会停止加息并开始降息目前看来,2023年上半年美国经济大概率会出现衰退此外,根据我们的计算,美国通胀将在8月和9月出现反弹,10月以后通胀下行趋势将更加平稳有鉴于此,美联储的政策立场最早可能要到11月才会有明显改变我们认为后续加息路径更有可能是:9月75bp,11月50bp,12月25bp,明年2月25bp,然后停止加息,2023年下半年仍有大概率降息

gt,美股展望:近期美股出现较大调整,市场上关于美股二次探底的讨论越来越多我们倾向于认为,目前美股仍处于买入预期阶段,即流动性转移预期依然存在,这对美股仍将是一个潜在的利好,因此短期内美股很难继续下跌,只是兑现的时间可能会更长,后续美股很难延续前两个月的强势表现美股真正的风险在于卖出事实的阶段,即当美联储的政策立场真正转向时,意味着经济衰退的风险变得如此之大,美联储不得不调整政策此时,流动性转向的潜在好处不复存在,经济衰退将成为某种利空届时美股下行压力明显加大,可能二次探底目前来看,这个场景可能在年底或者明年年初

gt,短期重点:美国8月非农就业数据,美国8月CPI数据,美联储9月议息会议。

风险:美国经济,通货膨胀,货币政策,地缘政治冲突等的意外变化。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

今年上半年,很多公司的在手/新签订单已经超过了去年的营收,甚至部分公司6月底的在手订单已经达到了去年营收的近3倍。 今年上半年,尤其是第二季度,光伏产业链风头...